La normativa tributaria permite a los obligados tributarios que se encuentren, transitoriamente, en una situación económico-financiera difícil, solicitar a la Administración Tributaria aplazar o fraccionar las deudas. Dicha solicitud se puede realizar tanto en periodo voluntario de pago como en periodo ejecutivo.

Según el importe de la deuda que se quiera aplazar o fraccionar, se exigirá o no la aportación de garantías -aval bancario o certificado de caución, con carácter preferente-, aunque pueden admitirse otras garantías-.

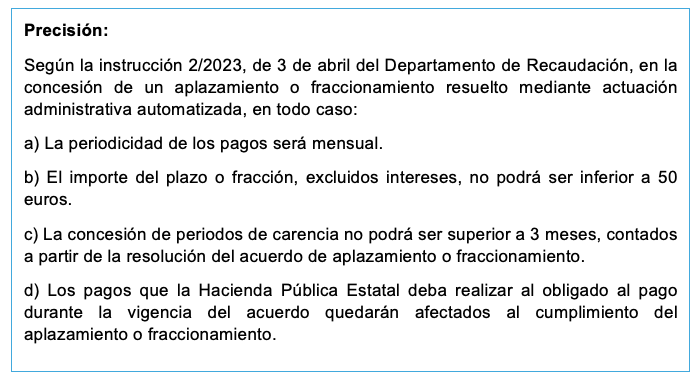

Con carácter general, para los aplazamientos de deudas inferiores a 50.000 euros, no se exige aportación de garantías. En estos casos, las solicitudes de aplazamiento o fraccionamiento se resuelven de forma automatizada mediante el uso de herramientas informáticas, por lo que agiliza su tramitación.

Con la presentación de la solicitud de aplazamiento o fraccionamiento, el contribuyente solicitante debe indicar, entre otros datos, los plazos y demás condiciones del aplazamiento o fraccionamiento que se solicita. Es decir, presentar una propuesta de plazos para pagar la deuda tributaria.

Ahora bien, ¿está la Administración Tributaria obligada a aceptar la propuesta de plazos solicitada o indicada por el contribuyente en dicha solicitud?

Aunque la norma tributaria establece, expresamente, que la Administración, en la resolución de los aplazamientos o fraccionamientos que se soliciten, puede señalar plazos y condiciones distintos de los solicitados, sobre el uso de esta facultad discrecional de la Administración se ha pronunciado, recientemente, el Tribunal Superior de Justicia de Cataluña, en sentencia de 27 de marzo de 2024, rec. 1155/2022.

Se parte de un supuesto en el que el Obligado tributario solicitó aplazamiento o fraccionamiento de una deuda tributaria cuyo importe ascendía a importe de 26.598,51 euros, sin aportación de garantía, dado que estaba dentro del límite para este tipo de solicitudes (téngase en cuenta que en el momento de los hechos este límite estaba fijado en 30.000 euros, aunque, posteriormente, se incrementó a 50.000 euros).

En la propuesta inicialmente planteada por el contribuyente se proponía pagar la deuda a razón de 200 euros mensuales, lo que suponía solicitar un fraccionamiento por un periodo superior a 10 años.

La Administración Tributaria acuerda conceder el aplazamiento solicitado, pero modificando los plazos solicitados por el contribuyente de forma que se le concede en 12 plazos, de vencimiento mensual, a razón de un importe 2.216,54 euros (más de diez veces superior al propuesto por el solicitante).

No estando de acuerdo con dichos plazos el contribuyente recurre tal resolución manifestando no estar en situación económico-financiera para afrontarlos y proponiendo un nuevo calendario de pagos fraccionando la deuda en 5 años. Recurso que fue desestimado por la AEAT.

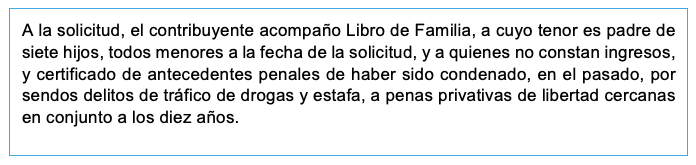

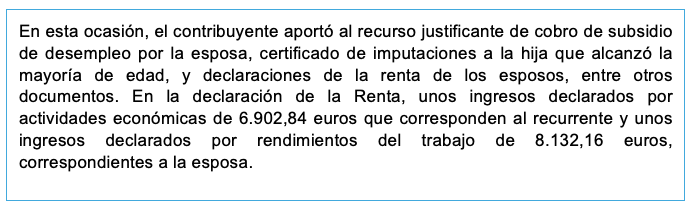

Pues bien, el Tribunal considera que la Administración no ha tenido en cuenta la situación económico-financiera del del solicitante de fraccionamiento, proponiéndole un fraccionamiento que, a su juicio, carece de racionalidad pues los plazos mensuales superan los enteros ingresos conocidos y declarados de la unidad familiar, hallándose a cargo de los esposos varios hijos menores de edad.

Además, la Administración no motiva adecuadamente la resolución pues todo su argumento se basa en que “los plazos acordados resultan proporcionados, y que a la Administración puede acordar plazos y condiciones distintos de los solicitados.”

El tribunal anula la resolución administrativa imponiéndole el deber de pronunciarse, nuevamente, sobre la solicitud de fraccionamiento en su día presentada por el contribuyente “accediendo a un fraccionamiento acorde a la capacidad de pago del actor”.

Volviendo a la pregunta que nos formulábamos anteriormente, sobre si la Administración está obligada a aceptar la propuesta de pagos indicado por el obligado tributario en la solicitud, parece que, aunque la norma le habilita para acordar un calendario de pagos diferente, no puede hacer uso de esta facultad de forma “totalmente discrecional”, pues debe tener en cuenta la capacidad de pago de quien solicita el aplazamiento o fraccionamiento.