Child theme index:RECARGO DE EQUIVALENCIA APLICABLE A PRODUCTOS QUE TRIBUTAN AL TIPO DEL 5%

Apreciado cliente,

El pasado 11 de enero se publicó en el BOE el Real Decreto-ley 1/2023, en el que se modifica el tipo de recargo de equivalencia en el IVA a determinados productos que tributan al tipo impositivo del 5%.

Más concretamente, y con efectos 1 de Enero de 2023, el tipo del recargo de equivalencia aplicable a entregas, importaciones y adquisiciones intracomunitarias de:

- Gas natural

- Briquetas y pellets procedentes de biomasa

- Madera para leña

- Aceitas de oliva y de semillas

- Pastas alimenticias

Pasará del 0,625% al 0,62%. Recordemos que ya previamente en el RDL 20/2022, el tipo de recargo de equivalencia de este tipo de productos pasó del 1,1% al 0,625%. Con efectos 1/1/2023 queda fijado en 0,62%.

Cordialmente,

Irma RIERA

A TENER EN CUENTA EN ENEROCON MOTIVO DEL FIN DEL EJERCICIO 2022

EN EL I.V.A:

- No olvide aplicar la regla de PRORRATA y revisar si procede la regularización de bienes de inversión. Ello puede ser de aplicación cuando en un mismo ejercicio se han realizado operaciones sujetas y no exentas y, al mismo tiempo, operaciones sujetas y exentas.

- Revise si el saldo de la declaración correspondiente al último periodo del año (4T o 12M) es a su favor, en cuyo caso puede solicitar la DEVOLUCION de dicho saldo. No hacerlo durante varios ejercicios consecutivos puede suponer perder el derecho a la devolución del mismo. Si opta por solicitar la devolución, la misma puede ser comprobada por la AEAT, pudiendo aplicar sanciones en caso de que la misma se estime improcedente.

RETENCIONES:

- Es conveniente obtener los certificados acreditativos de las retenciones soportadas durante el ejercicio (de rendimientos del trabajo, de intereses y dividendos, de arrendamiento de inmuebles, etc.).

EN EL I.S.:

- Recuerde documentar convenientemente las operaciones vinculadas realizadas durante el ejercicio.

CUESTIONES ESTADISTICAS:

- Recuerde que los residentes que lleven a cabo transacciones económicas con el exterior (actos, negocios y operaciones que supongan – o de cuyo cumplimiento puedan derivarse – cobros, pagos y/o transferencias exteriores, así como variaciones en cuentas o posiciones financieras deudoras o acreedoras) o mantengan activos o pasivos en el exterior estarán sometidos a la obligación de presentar la Declaración de Transacciones con el Exterior al Banco de España (ETE), facilitando a los órganos competentes los datos que se les requieran, en la forma, periodicidad y por el importe que este determine, para los fines de seguimiento administrativo, fiscal y estadístico.El plazo para su presentación es hasta el 20 de enero de 2023, si los importes de las transacciones durante el ejercicio 2022, o los saldos de los activos y pasivos el 31 de diciembre del año anterior, resultan inferiores a 100 millones de euros. No obstante, cuando el importe no supere el millón de euros la declaración solo se enviará al Banco de España a requerimiento expreso de este, en un plazo máximo de dos meses a contar desde la fecha de solicitud.

- Los titulares de inversión española en el exterior en entidades que cotizan en bolsa o mercados organizados deberán presentar durante el mes de Enero de 2023 el modelo D-6, siempre que los valores estén depositados o bajo custodia de una entidad domiciliada en el extranjero a 31 de diciembre del 2021.En el modelo D-6 se declaran tanto los depósitos en entidades cotizadas en el extranjero, como las operaciones (flujos). Se deberá presentar una declaración de flujos por cada inversión o liquidación que se haga en sociedades no residentes en las que el inversor tenga una participación mínima del 10% del capital o forme parte del órgano de administración, o cuando la inversión será superior a 1.502.530,26 euros.

CON MOTIVO DEL INICIO DEL EJERCICIO 2023

EN EL I.V.A:

- Si durante el ejercicio anterior su volumen de operaciones alcanzó el importe de 6.010.121,04 €, en el presente ejercicio tendrá la consideración de Gran Empresa. Ello debe ser comunicado a la AEAT y dispone de plazo hasta el 20 de febrero.

EN EL I.S.:

- Si su volumen de operaciones en el ejercicio anterior ha sido inferior a 6.010.121,04 €, puede optar por calcular los pagos fraccionados en base a las cuotas satisfechas en los ejercicios anteriores o en base al resultado del propio ejercicio. Suele ser recomendable optar por esta última alternativa en el caso de que en 2022 se hayan producido resultados excepcionales o atípicos que no se espera se repitan en 2023. El plazo para cambiar de alternativa finaliza el próximo 28 de Febrero.

RETENCIONES:

- Compruebe que dispone de la comunicación de la situación personal y familiar de sus trabajadores para poder calcular correctamente las retenciones aplicables.

- Si va a iniciar una actividad profesional en el ejercicio, o lo ha hecho durante los dos años anteriores, el tipo de retención que le han de aplicar es del 7%.

- Si contrata como empresario o profesional a personas físicas que realicen actividades acogidas al método de estimación objetiva (“módulos”), recuerde practicar una retención del 1%.

- Recuerde que los certificados expedidos por la AEAT para exonerar de retención a las rentas provenientes del arrendamiento de inmuebles tienen vigencia únicamente para el año natural en el que se expiden.

EN EL I.A.E.:

- Revise las actividades que desarrolla y ajuste según corresponda con las consiguientes altas y/o bajas en este impuesto.

- Aquellas entidades que figuran de alta en el epígrafe 684 “servicio de hospedaje en hoteles”, deberán comunicar antes del 31 de enero de 2023 si el establecimiento permanecerá abierto menos de 8 meses en el ejercicio 2023, con el fin de aplicar la reducción del 30% sobre la cuota superficie.

EN EL I.B.I.:

- Si ha de llevar a cabo una promoción inmobiliaria, recuerde que existe una bonificación en este impuesto entre el 50% y el 90% de la cuota íntegra, siempre que así se solicite por los interesados antes del inicio de las obras.

- Algunos municipios regulan una bonificación de hasta el 90% de la cuota para las viviendas de familias numerosas. Si está interesado en ello, consúltenos para que verifiquemos su caso.

OTRAS CUESTIONES QUE SIEMPRE CONVIENE RECORDAR

EN EL I.V.A.:

- En los pagos anticipados en operaciones sujetas y no exentas del IVA, el impuesto se devenga en el momento en que se percibe dicho anticipo.

DERIVACIÓN DE RESPONSABILIDAD:

- Cuando subcontrate, recuerde la necesidad de obtener el certificado que exonera de la responsabilidad subsidiaria frente a las deudas de sus subcontratistas frente a la AEAT. Dicho certificado hay que obtenerlo antes del pago de la primera factura y tiene una validez de 12 meses.

CUESTIONES MERCANTILES:

- Recuerde que en una Sociedad Limitada el establecimiento o la modificación de cualquier clase de relaciones de prestación de servicios o de obra entre la sociedad y sus administradores requiere acuerdo de la Junta General.

Apreciado cliente,

Como ya se le comentó en la circular de 9 de diciembre de 2022, el 1 de Enero de 2023 entró en vigor el nuevo Impuesto Especial sobre los Envases de Plástico no Reutilizables, que afecta a fabricantes, importadores y a adquirentes intracomunitarios, de envases y embalajes de plástico no reutilizables de todo tipo que envuelven cualquier producto.

Como consecuencia de la publicación de la Orden HFP/1314/2022, el pasado 28 de diciembre, se procede a complementar la circular mencionada, pues se ha aprobado lo siguiente:

- Modelo 592 de Autoliquidación del Impuesto especial sobre los envases de plástico no reutilizables.

- Modelo A22 de Solicitud de devolución del citado impuesto.

- Se regula la inscripción en el registro Territorial, la llevanza de la contabilidad y la presentación del libro registro de existencias.

Modelo 592. Autoliquidación

Estarán obligados a su presentación los fabricantes y adquirentes intracomunitarios de productos incluidos en el ámbito objetivo del impuesto.

El periodo de liquidación coincidirá con el trimestre natural, salvo que se trate de contribuyentes que liquiden el IVA de forma mensual, en cuyo caso el periodo de liquidación del Impuesto sobre los plásticos será también mensual.

Si al liquidar el impuesto, las deducciones supera las cuotas devengadas, el exceso podrá ser compensado en las autoliquidaciones posteriores siempre que no hayan transcurrido 4 años a partir de la finalización del periodo de liquidación en el que se produjo el exceso. No obstante, podrá solicitarse la devolución en el último periodo de liquidación del año natural.

El detalle de los datos a incluir en el modelo 592 se encuentra desarrollado en el ANEXO I de la Orden HFP/1314/2022.

Modelo A22. Solicitud de devolución

Podrán solicitar la devolución del impuesto pagado los importadores y los adquirentes intracomunitarios a los que se refiere el artículo 81.1 de la Ley 7/2022, y cuyo detalle se encuentra en el apartado Supuestos de Devolución de la circular referida.

La solicitud de devolución deberá ir acompañada de los justificantes que acrediten los hechos en que se fundamenta, y se presentará dentro de los veinte primeros días naturales siguientes a aquel en que finaliza el trimestre en que se produzcan los hechos que motivan la solicitud de devolución.

El detalle de los datos a incluir en el modelo A22 se encuentra desarrollado en el ANEXO II de la Orden HFP/1314/2022.

Inscripción en el registro territorial del Impuesto especial sobre envases de plástico no reutilizables

Los fabricantes de productos objeto del impuesto deberán solicitar la inscripción en el registro territorial correspondiente a la oficina gestora de impuestos especiales (en adelante, IIEE) donde radique el establecimiento en el que ejerzan su actividad.

También deberán solicitar la inscripción los adquirentes intracomunitarios, y lo deberán realizar en la oficina gestora de IIEE donde radique su domicilio fiscal (salvo que realicen adquisiciones intracomunitarias cuyo peso no exceda de 5 kilos en un mes natural, en cuyo caso están exceptuados de inscripción).

La solicitud de inscripción deberá realizarse con carácter previo al inicio de la actividad (o en el caso de haber iniciado la actividad con anterioridad al 1 de enero de 2023, debe inscribirse dentro de los treinta días naturales siguientes a la referida fecha) y deberá ir acompañada de:

a) Documentación acreditativa de la representación, cuando el obligado actúe mediante representante.

b) Identificación y descripción del establecimiento en el que los fabricantes desarrollen la actividad.

c) Indicación del epígrafe del Impuesto sobre Actividades Económicas que le corresponde.

Una vez tramitada la solicitud y acordada la inscripción, el interesado será notificado con una tarjeta acreditativa que incluirá el código de identificación del plástico (CIP), compuesto por trece caracteres.

Se deberán obtener tantos CIP como actividades. Además, los fabricantes deberán tener tantos códigos como establecimientos en los que se desarrolla su actividad.

Contabilidad y libro de existencias

Los fabricantes están obligados a la llevanza de contabilidad de los productos objeto del impuesto mediante un sistema contable en soporte informático, a través de la Sede electrónica de la AEAT, con el suministro electrónico de los asientos contables dentro del mes siguiente al periodo de liquidación al que se refiera (el mes de Agosto es inhábil para dicha obligación). No obstante, el suministro de los asientos contables correspondientes a los periodos de liquidación comprendidos en el primer semestre de 2023, podrá realizarse en Julio de 2023.

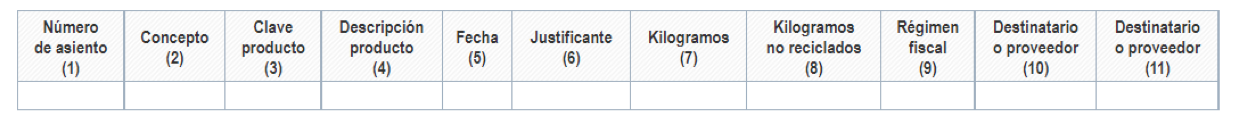

Los campos para incluir en la contabilidad son los siguientes, y el detalle figura en el ANEXO V de la Orden mencionada:

Además, deberán incluir en su contabilidad las existencias de productos objeto del impuesto que tengan almacenadas a 1 de Enero de 2023.

Por otro lado, los adquirentes intracomunitarios obligados a inscribirse en el registro territorial deberán llevar un libro registro de existencias a través de la Sede electrónica de la AEAT dentro del mes siguiente al periodo de liquidación al que se refiera (el mes de Agosto es inhábil para dicha obligación). No obstante, el libro correspondiente a los periodos de liquidación comprendidos en el primer semestre de 2023, podrá realizarse en Julio de 2023.

Los adquirentes intracomunitarios quedan exceptuados de la obligación de presentar libro registro de existencias en los periodos de liquidación en los que no resulte cuota a ingresar.

Les recordamos que el próximo lunes 16 de enero, a las 9:30h, se celebrará una charla informativa en nuestro despacho en relación a este impuesto.

Para cualquier cuestión al respecto, rogamos contacten con nuestro despacho, al tel.971.21.46.16

Cordialmente,

Irma RIERA

RÉGIMEN FISCAL ESPECIAL DE LAS ILLES BALEARSApreciado cliente,

En el BOE del 24 de diciembre se publicó la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023. La Disposición Adicional Septuagésima regula el RÉGIMEN FISCAL ESPECIAL DE LAS ILLES BALEARS.

En la presente circular les informamos del contenido de los beneficios fiscales de dicho régimen, que se concretan en las siguientes medidas:

- Establecimiento de la Reserva para Inversiones en las Illes Balears (RIIB).

- Régimen especial para empresas industriales, agrícolas, ganaderas y pesqueras.

Este régimen entró en vigor el 01 de enero de 2023 y estará vigente hasta el 31 de diciembre de 2028.

Como siempre, quedamos a su disposición para cualquier consulta o aclaración al respecto.

Cordialmente,

Fdo. Irma RIERA

AMBITO DE APLICACIÓN DEL RÉGIMEN ESPECIAL

La Comunidad Autónoma de las Illes Balears.

RESERVA PARA INVERSIONES EN LAS ILLES BALEARS

Definición del beneficio fiscal:

Se puede reducir la Base Imponible del Impuesto sobre Sociedades en el importe de las cantidades que, con relación a los establecimientos situados en las Illes Balears, se destinen de sus beneficios a la RIIB.

Contribuyentes que pueden disfrutar de este beneficio fiscal:

Los contribuyentes del Impuesto sobre Sociedades.

Los contribuyentes sobre la Renta de No Residentes.

Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que determinen sus rendimientos netos mediante el método de estimación directa.

Importe de la reducción de la Base Imponible:

La Base Imponible del impuesto se reducirá en el importe que se dote a la reserva para inversiones, con el límite del 90% de la parte de beneficio obtenido en el mismo periodo que no sea objeto de distribución, en cuanto proceda de establecimientos situados en las Illes Balears.

Se considerarán:

- Beneficios procedentes de establecimientos en las Illes Balears los derivados de actividades económicas, incluidos los procedentes de la transmisión de los elementos patrimoniales afectos a las mismas.

- Beneficios no distribuidos los destinados a nutrir las reservas, excluida la de carácter legal. No tendrá la consideración de beneficio no distribuido:

- El que derive de la transmisión de elementos patrimoniales cuya adquisición hubiera determinado la materialización de la RIIB.

- El que se derive de los valores representativos de la participación en el capital o fondos propios de otras entidades.

- La cesión a terceros de capitales propios.

En ningún caso, esta reducción puede originar una Base Imponible negativa.

Las asignaciones a reservas se considerarán disminuidas en el importe que eventualmente se hubiese detraído de los fondos propios, ya en el ejercicio al que la reducción de la base imponible se refiere, ya en el que se adoptara el acuerdo de realizar las mencionadas asignaciones.

Las personas físicas calcularán la deducción aplicando el tipo medio de gravamen a las dotaciones anuales a la reserva y tendrá como límite el 80 por ciento de la parte de la cuota íntegra que proporcionalmente corresponda a la cuantía de los rendimientos netos de explotación que provengan de establecimientos situados en las Illes Balears, siempre que no se superen los límites establecidos en el Ordenamiento comunitario que, en cada caso, resulten de aplicación.

Plazo para materializar las cantidades destinadas a la RIIB:

Se establece un plazo máximo de 3 años:

Inicio del plazo: Fecha del devengo del impuesto correspondiente al ejercicio en que se ha dotado la reserva.

Inversiones en las que puede materializarse las cantidades destinadas a la RIIB:

Las inversiones en las que se pueden materializar las cantidades dotadas a esta reserva son las siguientes:

A. Adquisición de

-

- Elementos patrimoniales del inmovilizado material e intangible.

- Elementos patrimoniales que contribuyan a la mejora y protección del medio ambiente en el territorio de las Illes Balears.

- Gastos de investigación y desarrollo derivados de actividades de investigación, desarrollo e innovación tecnológica.

Con las siguientes especialidades:

- Tratándose de suelo, edificado o no, éste debe afectarse a:

- La promoción de viviendas protegidas, cuando proceda esta calificación de acuerdo con lo previsto en la normativa autonómica reguladora de las actuaciones del Plan de Vivienda de las Illes Balears, y sean destinadas al arrendamiento por la sociedad promotora.

- El desarrollo de actividades industriales incluidas en las divisiones 1 a 4 de la sección primera de las tarifas del IAE (energía y agua, minerales, industria química, metales, industrias de productos alimenticios y bebidas).

- Las actividades socio-sanitarias, centros residenciales de mayores, geriátricos y centros de rehabilitación neurológica y física,

- Las zonas comerciales que sean objeto de un proceso de rehabilitación.

- Las actividades turísticas reguladas en la Ley 8/2012, de 19 de julio, del Turismo de las Illes Balears, cuya adquisición tenga por objeto la rehabilitación de un establecimiento turístico.

- A los solos efectos de entender incluido en el importe de la materialización de la reserva el valor correspondiente al suelo, se considerarán obras de rehabilitación las actuaciones dirigidas a la renovación, ampliación o mejora de establecimientos turísticos, siempre que reúnan las condiciones necesarias para ser incorporadas al inmovilizado material como mayor valor del inmueble.

- En el caso de inmovilizado intangible, la reserva no podrá materializarse en marcas ni en conocimientos no patentados.

- Tratándose de elementos de transporte de pasajeros por vía marítima deberán dedicarse exclusivamente a servicios públicos en el ámbito de funciones de interés general que se correspondan con las necesidades públicas de las Illes Balears.

- Tratándose de vehículos de transporte de pasajeros por carretera será necesario que la empresa tenga el domicilio fiscal en el territorio de las Illes Balears.

- Los elementos patrimoniales en que se materialice la inversión deberán estar situados o ser recibidos en el archipiélago balear, utilizados en el mismo, afectos y necesarios para el desarrollo de actividades económicas del contribuyente, salvo en el caso de los que contribuyan a la mejora y protección del medio ambiente en el territorio balear.

- A tal efecto se entenderán situados y utilizados en el archipiélago:

- Las aeronaves que, por su destino, contribuyan a mejorar las conexiones de las Illes Balears, en los términos que reglamentariamente se determinen.

- Los buques con pabellón español y con puerto base en las Illes Balears.

- Las redes de transporte y de comunicaciones que conecten el archipiélago balear con el exterior, por el tramo de la misma que se encuentre dentro del territorio de las Illes Balears y a la parte situada fuera del mismo que se utilice para conectar entre sí las distintas islas del archipiélago.

- Las aplicaciones informáticas y los derechos de propiedad industrial, que no sean meros signos distintivos del contribuyente o de sus productos, y que vayan a aplicarse exclusivamente en procesos productivos o actividades comerciales que se desarrollen en el ámbito territorial balear, así como los derechos de propiedad intelectual que sean objeto de reproducción y distribución exclusivamente en el archipiélago balear.

- Las concesiones administrativas de uso de bienes de dominio público radicados en las Illes Balears.

- Las concesiones administrativas de prestación de servicios públicos que se desarrollen exclusivamente en el archipiélago.

- Las concesiones administrativas de obra pública para la ejecución o explotación de infraestructuras públicas radicadas en las Illes Balears.

- Se entenderá que el importe de la materialización alcanzará al precio de adquisición o coste de producción de los elementos patrimoniales, con exclusión de los intereses, impuestos estatales indirectos y sus recargos, sin que pueda resultar superior a su valor de mercado.

- El importe de la materialización de la reserva en elementos patrimoniales del inmovilizado intangible no podrá exceder del 50 por ciento del valor total del proyecto de inversión del que formen parte, salvo que se trate de contribuyentes que tengan la consideración de entidades de reducida dimensión (art. 101 de la LIS) en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva.

- Se computará el 50 por ciento del importe de los costes de estudios preparatorios y de consultoría, cuando estén directamente relacionados con las inversiones previstas en esta letra “A” y se trate de contribuyentes que tengan la consideración de entidades de reducida dimensión en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva.

- El importe de la materialización de la reserva en gastos de investigación, desarrollo e innovación tecnológica también alcanzará a los proyectos contratados con universidades, organismos públicos de investigación o centros de innovación y tecnología, oficialmente reconocidos y registrados y situados en Illes Balears.

- La parte de la inversión financiada con subvenciones no se considerará como importe de materialización de la reserva.

- Se entenderá producida la materialización, incluso en los casos de la adquisición mediante arrendamiento financiero, en el momento en que los elementos patrimoniales entren en funcionamiento.

- Las inversiones en que se materialice la reserva se podrán financiar mediante los contratos de arrendamiento financiero, en cuyo caso la reducción en la base imponible quedará condicionada al ejercicio efectivo de la opción de compra.

- Los elementos patrimoniales en que se haya materializado la reserva para inversiones deberán permanecer en funcionamiento en la empresa del adquirente durante cinco años como mínimo, sin ser objeto de transmisión, arrendamiento o cesión a terceros para su uso. Cuando su vida útil fuera inferior a dicho período, no se considerará incumplido este requisito cuando se proceda a la adquisición de otro elemento patrimonial que lo sustituya por su valor contable, en el plazo de seis meses desde su baja en el balance que reúna los requisitos exigidos para la aplicación de la reducción prevista en este apartado y que permanezca en funcionamiento durante el tiempo necesario para completar dicho período. No podrá entenderse que esta nueva adquisición supone la materialización de las cantidades destinadas a la reserva para inversiones en las Illes Balears, salvo por el importe de la misma que excede del valor neto contable del elemento patrimonial que se sustituye y que tuvo la consideración de materialización de la reserva regulada en este apartado. En el caso de la adquisición de suelo, el plazo será de diez años.

- En los casos de pérdida del elemento patrimonial se deberá proceder a su sustitución en los términos previstos en el párrafo anterior.

- Los contribuyentes que se dediquen a la actividad económica de arrendamiento o cesión a terceros para su uso de elementos patrimoniales del inmovilizado podrán disfrutar del régimen de la reserva para inversiones, siempre que no exista vinculación, directa o indirecta, con los arrendatarios o cesionarios de dichos bienes, ni se trate de operaciones de arrendamiento financiero. A estos efectos, se entenderá que el arrendamiento de inmuebles se realiza como actividad económica únicamente cuando concurran las circunstancias previstas en la Ley del IRPF (art. 27).

- En los supuestos de arrendamiento de bienes inmuebles, además de las condiciones previstas en el párrafo anterior, el contribuyente deberá tener la consideración de empresa turística de acuerdo con lo previsto en la Ley 8/2012, de 19 de julio, tratarse del arrendamiento de viviendas protegidas por la sociedad promotora, de bienes inmuebles afectos al desarrollo de actividades industriales incluidas en las divisiones 1 a 4 de la sección primera de las tarifas del IAE, de actividades socio-sanitarias, centros residenciales de mayores, geriátricos y centros de rehabilitación neurológica y física o de zonas comerciales situadas en áreas cuya oferta turística se encuentre en declive, por precisar de intervenciones integradas de rehabilitación de áreas urbanas, según los términos en que se define en la Ley 8/2012, de 19 de julio, y el Decreto-ley 1/2013, de 7 de junio, de medidas urgentes de carácter turístico y de impulso de las zonas turísticas maduras.

B. Creación de puestos de trabajo relacionada de forma directa con las inversiones previstas en la letra “A” anterior.

La creación de puestos de trabajo se determinará por el incremento de la plantilla media total del contribuyente producido en dicho período respecto de la plantilla media de los 12 meses anteriores a la fecha de la entrada en funcionamiento de la inversión, siempre que dicho incremento se mantenga durante un período de cinco años, salvo en el caso de contribuyentes que tengan la consideración de entidades de reducida en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva, quienes deberán mantener dicho incremento durante tres años.

Para el cálculo de la plantilla media total de la empresa y de su incremento se tomarán las personas empleadas, en los términos que disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa.

Se considerará producida la materialización únicamente durante los dos primeros años desde que se produce el incremento de plantilla y se computará, en cada período impositivo, por el importe del coste medio de los salarios brutos y las cotizaciones sociales obligatorias que se corresponda con dicho incremento.

C. La suscripción de acciones o participaciones en el capital emitidas por sociedades como consecuencia de su constitución o ampliación de capital que desarrollen en el archipiélago su actividad.

Con los siguientes requisitos:

- Estas sociedades realizarán las inversiones previstas en las letras A y B anteriores, en las condiciones reguladas en este apartado. Siempre que tanto la entidad suscriptora del capital como la que efectúa la inversión tengan la consideración de entidad de reducida dimensión en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva, será posible efectuar las inversiones de las citadas letras A y B en los términos y condiciones previstos para este tipo de contribuyentes.

- Estas sociedades deberán efectuar estas inversiones en el plazo de tres años a contar desde la fecha del devengo del impuesto correspondiente al ejercicio en el que el contribuyente que adquiere las acciones o las participaciones en su capital hubiera dotado la reserva regulada en este apartado.

- Los elementos patrimoniales así adquiridos deberán mantenerse en funcionamiento en las Illes Balears en los términos previstos en la norma que regula este incentivo.

- El importe del valor de adquisición de las inversiones realizadas por la sociedad participada deberá alcanzar, como mínimo, el importe desembolsado de las acciones o participaciones adquiridas por el contribuyente.

- Las inversiones realizadas por la sociedad participada no darán lugar a la aplicación de ningún otro beneficio fiscal.

A estos efectos, la entidad suscriptora del capital procederá a comunicar fehacientemente a la sociedad emisora el valor nominal de las acciones o participaciones adquiridas, así como la fecha en que termina el plazo para la materialización de su inversión. La sociedad emisora comunicará fehacientemente a la entidad suscriptora de su capital las inversiones efectuadas con cargo a sus acciones o participaciones cuya suscripción haya supuesto la materialización de la reserva, así como su fecha. Las inversiones realizadas se entenderán financiadas con los fondos derivados de las acciones o participaciones emitidas según el orden en el que se haya producido su desembolso efectivo. En el caso de desembolsos efectuados en la misma fecha, se considerará que contribuyen de forma proporcional a la financiación de la inversión.

- Se considerará producida la materialización en el importe desembolsado con ocasión de su suscripción. También tendrá esta consideración el importe desembolsado en concepto de prima de emisión.

- Los valores suscritos deberán permanecer en el patrimonio del contribuyente durante cinco años ininterrumpidos, sin que los derechos de uso o disfrute asociados a los mismos puedan ser objeto de cesión a terceros.

Inversiones anticipadas:

Los contribuyentes a que se refiere este apartado podrán llevar a cabo inversiones anticipadas, que se considerarán como materialización de la reserva para inversiones que se dote con cargo a beneficios obtenidos en el período impositivo en el que se realiza la inversión o en los tres posteriores, siempre que se cumplan los restantes requisitos exigidos en el mismo.

La materialización y su sistema de financiación se comunicarán conjuntamente con la declaración del Impuesto sobre Sociedades, el Impuesto sobre la Renta de no Residentes o el Impuesto sobre la Renta de las Personas Físicas del período impositivo en que se realicen las inversiones anticipadas.

Disposición anticipada de la reserva:

La disposición de la reserva para inversiones con anterioridad a la finalización del plazo de mantenimiento de la inversión o para inversiones diferentes a las previstas en la normativa que la regula, así como el incumplimiento de cualquier otro de los requisitos establecidos en este apartado (salvo los relativos a obligaciones contables) dará lugar a que el contribuyente proceda a la integración, en la base imponible del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes o en la cuota íntegra del Impuesto sobre la Renta de las Personas Físicas del ejercicio en que ocurrieran estas circunstancias, de las cantidades que en su día dieron lugar a la reducción de aquella o a la deducción de esta, sin perjuicio de las sanciones que resulten procedentes.

En el caso del incumplimiento de la obligación del ejercicio de la opción de compra prevista en los contratos de arrendamiento financiero, la integración en la base imponible tendrá lugar en el ejercicio en el que contractualmente estuviera previsto que esta debiera haberse ejercitado.

Se liquidarán intereses de demora en los términos previstos en la Ley General Tributaria y en su normativa de desarrollo.

Incompatibilidades:

La reserva para inversiones que se aplique a este incentivo:

- No tendrá la consideración de incremento de fondos propios a los efectos de la Reserva de Capitalización.

- No servirá para cumplir el requisito de dotación de la Reserva de Nivelación.

- La aplicación del beneficio de la reserva para inversiones será incompatible, para los mismos bienes y gastos, con las deducciones para incentivar la realización de determinadas actividades reguladas en la LIS:

- Deducción por actividades de I+D e IT.

- Deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de arres escénicas y musicales.

- Deducciones por creación de empleo.

- Deducción por creación de empleo para trabajadores con discapacidad.

- Deducción por contribuciones empresariales a sistemas de previsión social empresarial.

Tratándose de activos usados y de suelo, estos no podrán haberse beneficiado anteriormente del régimen previsto en esta norma, ni de las deducciones para incentivar la realización de determinadas actividades a que se hace referencia en el párrafo anterior.

También será incompatible para los mismos bienes y gastos con cualquier beneficio fiscal o medida de distinta naturaleza que tenga la condición de ayuda estatal bajo el Derecho de la Unión Europea, si dicha acumulación excediera de los límites establecidos en el Ordenamiento comunitario que, en cada caso, resulten de aplicación.

La aplicación del beneficio de la reserva para inversiones será compatible, en lo que se refiere a la creación de puestos de trabajo, con el régimen especial de empresas industriales, agrícolas, ganaderas y pesqueras.

Requisitos contables y mercantiles:

La reserva para inversiones deberá figurar en los balances con absoluta separación y título apropiado y será indisponible en tanto que los bienes en que se materializó deban permanecer en la empresa.

Mientras no se cumpla el plazo de mantenimiento de la inversión, los contribuyentes harán constar en la memoria de las cuentas anuales la siguiente información:

a) El importe de las dotaciones efectuadas a la reserva con indicación del ejercicio en que se efectuaron.

b) El importe de la reserva pendiente de materialización, con indicación del ejercicio en que se hubiera dotado.

c) El importe y la fecha de las inversiones, con indicación del ejercicio en que se produjo la dotación de la reserva, así como la identificación de los elementos patrimoniales en que se materializa.

d) El importe y la fecha de las inversiones anticipadas a la dotación, lo que se hará constar a partir de la memoria correspondiente al ejercicio en que las mismas se materializaron.

e) El importe correspondiente a cualquier otro beneficio fiscal devengado con ocasión de cada inversión realizada como consecuencia de la materialización de la reserva regulada en este apartado.

f) El importe de las subvenciones u otras medidas de apoyo solicitadas o concedidas por cualquier Administración pública con ocasión de cada inversión realizada como consecuencia de la materialización de la reserva regulada en este apartado.

g) Declaración fehaciente sobre el importe de todas las demás ayudas de minimis recibidas durante los dos ejercicios fiscales anteriores y, cuando acontezca la materialización de la reserva, que no se han aplicado otras ayudas estatales cuya concurrencia suponga exceder de los límites establecidos en el Ordenamiento comunitario que, en cada caso, resulten de aplicación.

Los contribuyentes que no tengan obligación de llevar cuentas anuales llevarán un libro registro de bienes de inversión, en el que figurará la información requerida en las letras a) a g) anteriores.

Las personas físicas, para poder disfrutar de la reserva para inversiones en las Illes Balears, deberán llevar la contabilidad en la forma exigida por el Código de Comercio y su normativa de desarrollo desde el ejercicio en que se han obtenido los beneficios que se destinan a dotar la reserva para inversiones en las Illes Balears hasta aquel en que deban permanecer en funcionamiento los bienes objeto de la materialización de la inversión.

En relación con las inversiones materializadas a través de la suscripción de acciones o participaciones, la sociedad que realice las inversiones mediante su materialización en activos materiales o intangibles, mientras no se cumpla el plazo de mantenimiento de la inversión, hará constar en la memoria de las cuentas anuales el importe y la fecha de las inversiones efectuadas que supongan la materialización de la reserva dotada por la entidad suscriptora de sus acciones o participaciones, así como los ejercicios durante los cuales la misma deba mantenerse en funcionamiento.

Infracciones:

Constituyen infracciones tributarias graves los siguientes supuestos:

a) La falta de contabilización de la reserva para inversiones en los términos previstos en la normativa que la regula, que será sancionada con multa pecuniaria proporcional del 2 por ciento de la dotación que debiera haberse efectuado.

b) No hacer constar en la memoria de las cuentas anuales la información a que se refiere la normativa que regula la reserva para inversiones, que será sancionada con multa pecuniaria proporcional del 2 por ciento del importe de las dotaciones a la reserva para inversiones que debieran haberse incluido.

c) Incluir datos falsos, incompletos o inexactos en la memoria de las cuentas anuales, que será sancionada con multa pecuniaria fija de 100 euros por cada dato omitido, falso o inexacto, con un mínimo de 1.000 euros.

Constituye infracción tributaria leve la falta de comunicación de los datos o la comunicación de datos falsos, incompletos o inexactos a que están obligadas las entidades suscriptoras de acciones o participaciones en sociedades a través de las cuales se materialice la reserva para inversiones, que será sancionada con multa pecuniaria fija de 100 euros por cada dato omitido, falso o inexacto, con un mínimo de 500 euros.

REGIMEN ESPECIAL PARA EMPRESAS INDUSTRIALES, AGRÍCOLAS, GANADERAS Y PESQUERAS

Los contribuyentes del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes aplicarán una bonificación del 10 por ciento de la cuota íntegra correspondiente a los rendimientos derivados de la venta de bienes corporales producidos en las Illes Balears por ellos mismos, propios de actividades agrícolas, ganaderas, industriales y pesqueras, en este último caso en relación con las capturas efectuadas en su zona pesquera y acuícola. Se podrán beneficiar de esta bonificación las personas o entidades domiciliadas en las Illes Balears o en otros territorios que se dediquen a la producción de tales bienes en el archipiélago, mediante sucursal o establecimiento permanente.

La bonificación anterior también será aplicable a los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que ejerzan las mismas actividades y con los mismos requisitos exigidos a los contribuyentes del Impuesto sobre Sociedades, siempre y cuando determinen los rendimientos por el método de estimación directa.

La bonificación se aplicará sobre la parte de la cuota íntegra que proporcionalmente corresponda a los rendimientos derivados de las actividades de producción señaladas.

La aplicación de la bonificación en cada período impositivo requerirá que la plantilla media de la entidad en dicho período no sea inferior a la plantilla media correspondiente a los doce meses anteriores al inicio del primer período impositivo en que tenga efectos el régimen previsto en este apartado.

Cuando la entidad se haya constituido dentro del señalado plazo anterior de doce meses se tendrá en cuenta la plantilla media que resulte de ese período.

La bonificación se incrementará hasta el 25 por ciento en aquellos períodos impositivos en los que, además de cumplirse el requisito previsto en el número anterior, se haya producido un incremento de plantilla media no inferior a la unidad respecto de la plantilla media del período impositivo anterior y dicho incremento se mantenga durante, al menos, un plazo de tres años a partir de la fecha de finalización del período impositivo en el que se aplique esta bonificación incrementada.

Para el cálculo de la plantilla media de la entidad se tomarán las personas empleadas, en los términos que disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa.

Cuando la entidad se haya constituido en el primer período impositivo en que tenga efectos este régimen, la aplicación de la bonificación requerirá que dicha entidad cumpla los requisitos para que resulte de aplicación el tipo de gravamen reducido para entidades de nueva creación regulados en la LIS. En este caso, se seguirán las siguientes reglas:

a) A efectos del cumplimiento del requisito previsto para aplicar la bonificación, se considerará que la plantilla media de la entidad anterior al primer período impositivo de la entidad es cero.

b) El cumplimiento del requisito de mantenimiento de empleo en períodos impositivos sucesivos vendrá referido a la plantilla media del primer período impositivo de la entidad.

Esta bonificación no será aplicable a los rendimientos derivados de la venta de bienes corporales producidos en las Illes Balears propios de actividades de construcción naval, fibras sintéticas, industria del automóvil, siderurgia e industria del carbón.

MEDIDAS FISCALES PREVISTAS EN EL RDL 29/2022. IVA Y MORATORIA CONTABLE

Apreciado cliente,

En el BOE del 28 de diciembre, se publicó el RDL 20/2022, de medidas de respuesta a las consecuencias económicas y sociales de la Guerra de Ucrania y de apoyo a la reconstrucción de la isla de La Palma y a otras situaciones de vulnerabilidad. Entre las medidas adoptadas, se encuentran las siguientes:

IVA

- Con efectos el 1 de enero de 2023 y vigencia hasta el 30 de junio de 2023:

a. Se reduce del 10% al 5% el IVA a las entregas, importaciones y adquisiciones intracomunitarias de:- Los aceites de oliva y de semillas.

- Las pastas alimenticias.

El tipo de recargo de equivalencia aplicable a estas operaciones será del 0,625%.

b. Se aplicará el tipo del 0% de IVA a las entregas, importaciones y adquisiciones intracomunitarias de los siguientes productos:

-

- El pan común, así como la masa de pan común congelada y el pan común congelado destinados exclusivamente a la elaboración de pan común.

- Las harinas panificables.

- La leche natural, certificada, pasterizada, concentrada, desnatada, esterilizada, UHT, evaporada y en polvo.

- Los quesos.

- Los huevos.

- Las frutas, verduras, hortalizas, legumbres, tubérculos y cereales, que tengan la condición de productos naturales.

El tipo de recargo de equivalencia aplicable a estas operaciones será del 0 %.

No obstante, el tipo de IVA será del 10% en el caso de los aceites y las pastas, y del 4% en los productos detallados en el punto b anterior, a partir del día 1 de mayo de 2023, en el caso de que la tasa interanual de la inflación subyacente del mes de marzo, publicada en abril, sea inferior al 5,5%. En ese caso, el recargo de equivalencia sería del 1,4% en los casos del apartado a, y del 0,5% en los casos del apartado b.

- Con efectos durante todo el ejercicio 2023 se aplicará el 5% de IVA al gas natural, briquetas y pellets.

- Se prorroga durante todo el 2023 la reducción del IVA de la electricidad al 5%.

- El IVA de las mascarillas quirúrgicas seguirá siendo el 4% durante el primer trimestre de 2023.

- Las vacunas y pruebas diagnósticas mantendrán un gravamen del 0% de IVA hasta 30 de junio de 2023.

MORATORIA CONTABLE

Se prorroga durante los ejercicios 2022, 2023 y 2024 la moratoria contable, es decir, la no consideración de las pérdidas sufridas en 2020 y 2021 como causa de disolución por pérdidas previstas en la Ley de Sociedades de Capital, con el objeto de permitir que las empresas viables puedan disponer de un plazo suficiente y definitivo para normalizar su situación.

LEYES DE PRESUPUESTOS GENERALESApreciado cliente,

En el BOE del 24 de diciembre se publicó la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023. Y en Boletín Oficial de Illes Balears del 31 de diciembre de 2022 se publicó la Ley 11/2022, de 28 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de Illes Balears para el año 2023.

En la presente circular se ponen de manifiesto las novedades más significativas introducidas por ambas Leyes, a excepción del REGIMEN FISCAL ESPECIAL DE LAS ILLES BALEARES, que se desarrollará en otra circular posterior.

Estas medidas entraran en vigor el día 1 de enero de 2023, salvo alguna que se mencionará que entra en vigor en 2022.

Como siempre, quedamos a su disposición para cualquier consulta o aclaración al respecto.

MODIFICACIONES FISCALES EN IRPF

1.- Obligación de declarar: Se eleva el umbral inferior de la obligación de declarar de los perceptores de rendimientos del trabajo a 15.000 euros anuales.

2.- Reducción rendimientos del trabajo: Se eleva la cuantía de la reducción por obtención de rendimientos del trabajo y el umbral a partir del cual resulta aplicable, siempre que no se obtengan rendimientos de otra naturaleza superiores a 6.500 €.

3.- Pequeños autónomos: De manera correlativa, se adoptan diversas medidas en relación con los pequeños autónomos:

o En iguales cuantías, se eleva la reducción aplicable a los trabajadores autónomos económicamente dependientes.

o Para el resto de trabajadores autónomos que determinen su rendimiento neto con arreglo al método de estimación directa simplificada (EDS), durante el período impositivo 2023 se eleva al 7 por ciento el porcentaje de gastos deducibles en concepto de provisiones y gastos de difícil justificación.

o Para aquellos que determinan el rendimiento neto de su actividad económica con arreglo al método de estimación objetiva (EO), se eleva al 10 por ciento la reducción general aplicable sobre el rendimiento neto de módulos obtenido en el período impositivo 2023.

4.- Estimación objetiva:

– Se prorrogan para el período impositivo 2023 los límites cuantitativos que delimitan en el Impuesto sobre la Renta de las Personas Físicas el ámbito de aplicación del método de estimación objetiva, con excepción de las actividades agrícolas, ganaderas y forestales, que tienen su propio límite cuantitativo por volumen de ingresos.

– Se establece un nuevo plazo para presentar las renuncias o revocaciones del método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas.

5.- Aportaciones a sistemas de previsión social: Se realizan mejoras técnicas en la regulación del límite de reducción en la base imponible por las aportaciones y contribuciones a sistemas de previsión social:

o Por un lado, para garantizar que las aportaciones máximas que pueda realizar un trabajador por cuenta ajena al mismo instrumento de previsión social al que se han realizado contribuciones por parte del empresario no experimenten caída alguna por el incremento de las contribuciones empresariales.

o Por otro, para corregir una remisión que contiene la normativa, referida únicamente a los planes de empleo simplificados de trabajadores por cuenta propia o autónomos, y que podría inducir a error, pues debe hacerlo diferenciando los planes sectoriales y los citados planes de empleo simplificados, mejorando de esta forma la seguridad jurídica.

6.- Deducción por maternidad: Se amplía la posibilidad de aplicar la deducción por maternidad a aquellas mujeres que en el momento del nacimiento del menor perciban prestaciones contributivas o asistencias del sistema de protección de desempleo, o que en dicho momento o en cualquier momento posterior estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad con un periodo mínimo, en este último caso, de 30 días cotizados.

7.- Ingresos por tenencia de inmuebles “uso propio”: Para evitar un incremento de la tributación derivado de la tenencia de inmuebles respecto de la que se aplicó en 2022, en aquellos municipios en que los valores catastrales hubieran sido revisados, modificados o determinados mediante un procedimiento de valoración colectiva de carácter general, de conformidad con la normativa catastral, siempre que hubieran entrado en vigor a partir de 1 de enero de 2012, seguirán aplicando la imputación al 1,1 por ciento en 2023.

8.- Retenciones:

– Se minora el tipo de retención aplicable a los anticipos de derechos de autor del 15 al 7 por ciento.

– Se minora el tipo retención de la propiedad intelectual del 19 por ciento al 15 por ciento. No obstante, cuando tales derechos se generen por un contribuyente cuyos ingresos por tal concepto hubiera sido inferior a 15.000 euros en el año anterior y constituya su principal fuente de renta, se considera oportuno rebajarlo al 7 por ciento.

9.- Tributación ganancias patrimoniales: Se eleva el tipo de gravamen estatal aplicable a las ganancias patrimoniales que se integran en la Base Imponible del Ahorro de la siguiente forma:

o El tramo comprendido entre los 200.000 y los 300.000 € pasa a tributar al 27% frente al 26% actual.

o Se establece un nuevo tramo para as ganancias patrimoniales superiores a los 300.000 € que pasan a tributar al 28%.

10.- Deducción autonómica balear por arrendamiento de vivienda habitual: Se eleva de 400 € a 440 € anuales la deducción autonómica aplicable por menores de 36 años, personas con minusvalía superior al 33% y padres de familia numerosa, por el pago del arrendamiento de la vivienda habitual. La base imponible del contribuyente no debe superar 52.800 € en el caso de tributación conjunta y de 33.000 € en el de tributación individual. Esta medida es de aplicación para 2022.

11.- Deducción temporal balear para compensar el incremento del coste de los préstamos hipotecarios a interés variable: Para los ejercicios 2022 y 2023, se establece una deducción por el coste de los intereses abonados por los contribuyentes en contratos de préstamos o créditos con garantía hipotecaria y con tipo de interés variable suscritos para la financiación de la adquisición de vivienda habitual. El importe de la deducción es la diferencia entre los intereses abonados en el año 2022, en lo que se refiere a la liquidación del impuesto del ejercicio de 2022, y en el año 2023, en cuanto a la liquidación del impuesto del ejercicio de 2023, respecto, en ambos casos, a los abonados en el año 2021.

Esta deducción tiene un límite máximo de 250 € por contribuyente y es incompatible con la deducción estatal por inversión en vivienda habitual.

En todo caso, la aplicación de esta deducción exige que la base imponible total no supere el importe de 52.800 € en el caso de tributación conjunta y de 33.000 € en el caso de tributación individual.

12.- Deducción por gastos de adquisición de libros de texto (Baleares): Para el ejercicio 2022, por gastos en libros de texto editados para el segundo ciclo de educación infantil, la educación primaria, la educación secundaria obligatoria, el bachillerato y los ciclos formativos de formación profesional específica, se deducirá el 100% de los importes destinados a estos gastos por cada hijo que curse estos estudios, hasta el límite máximo de 220 € por hijo. La aplicación de esta deducción exige que la base imponible total no supere el importe de 52.800 € en el caso de tributación conjunta y de 33.000 € en el caso de tributación individual.

13.- Deducción por gastos de aprendizaje extraescolar de idiomas extranjeros (Baleares): Para el ejercicio 2022, por el concepto de gastos en el aprendizaje extraescolar de idiomas extranjeros, se deducirá el 15% de los importes destinados a dicho aprendizaje, con el límite de 110 € por hijo. La aplicación de esta deducción exige que la base imponible total no supere el importe de 52.800 € en el caso de tributación conjunta y de 33.000 € en el caso de tributación individual.

14.- Deducción por cursar estudios de educación superior fuera de la isla de residencia habitual (Baleares): Para el ejercicio 2022, s establece una deducción de 1.760 € por cada descendiente que dependa económicamente del contribuyente y curse, fuera de la isla del archipiélago balear en la que se encuentre la residencia habitual del contribuyente, estudios universitarios, enseñanzas artísticas superiores, formación profesional de grado superior, enseñanzas profesionales de artes plásticas y diseño de grado superior, enseñanzas deportivas de grado superior o cualquier otro estudio que, de acuerdo con la legislación orgánica estatal en materia de educación, se considere educación superior, con el límite del 50% de la cuota íntegra autonómica. La aplicación de esta deducción requiere que se verifiquen los requisitos siguientes: a) Que los estudios completen un curso académico o un mínimo de 30 créditos. b) Que la base imponible total del contribuyente no sea superior a 33.000 euros en caso de tributación individual o a 52.800 en caso de tributación conjunta. c) Que el descendiente que genera el derecho a la deducción no obtenga durante el ejercicio rentas superiores a 8.000 euros. d) Que no haya oferta educativa pública, diferente de la virtual o a distancia, en la isla de Mallorca para realizar los estudios correspondientes, o que, existiendo esta oferta se haya solicitado el ingreso y se haya inadmitido.

14.- Deducción a los arrendadores de vivienda (Baleares): Para el ejercicio 2022, se establece una deducción del 75% de los gastos satisfechos en concepto de primas de seguros de crédito que cubran total o parcialmente el impago de las rentas por razón del arrendamiento de un bien inmueble, situado en las Illes Balears, a un tercero destinado a vivienda, con un máximo de 440 euros anuales, siempre y cuando se cumplan los siguientes requisitos: a) Que la duración del contrato de arrendamiento de vivienda con un mismo arrendatario sea igual o superior a un año. b) Que se haya constituido el depósito de la fianza a favor del Instituto Balear de la Vivienda.

15.- Deducción a los arrendatarios de vivienda (Baleares): Para el ejercicio 2022, la deducción aplicable a los arrendatarios de vivienda pasa de 400 € a 440 €.

16.- Deducción por donaciones a entidades sin ánimo de lucro (Baleares): Para el ejercicio 2022, la deducción aplicable es del 25% sobre una base máxima de 165 €, en lugar de los 150 € vigentes anteriormente.

17.- Deducción para declarantes con discapacidad física, psíquica o sensorial (Baleares): Para el ejercicio 2022, la deducción aplicable es de 88 € para minusvalía física o sensorial de grado igual o inferior al 65%, de 165 € para minusvalía física o sensorial de grado igual o superior al 65%, y de 165 € para minusvalía psíquica de grado igual o superior al 33%. La aplicación de esta deducción exige que la base imponible total no supere el importe de 52.800 € en el caso de tributación conjunta y de 33.000 € en el caso de tributación individual.

18.- Deducción por inversión en acciones o participaciones de entidades de nueva o reciente creación (Baleares): Para el ejercicio 2022, se establece una deducción del 30% de las cuantías invertidas durante el ejercicio en la adquisición de acciones o de participaciones sociales como consecuencia de acuerdos de constitución de sociedades o de ampliación de capital en las sociedades que cumplan determinados requisitos. El importe máximo de esta deducción será de 6.600 € por ejercicio. En el caso de declaración conjunta, el importe máximo de deducción será de 6.600 € por cada contribuyente de la unidad familiar que haya efectuado la inversión. Esta deducción se aplicará en el ejercicio en el que se materialice la inversión y en los dos siguientes con el límite de 6.600 euros anuales. Cuando las inversiones se lleven a cabo en sociedades participadas por centros de investigación o universidades, la deducción será del 50% con un importe máximo de 13.200 € por ejercicio y contribuyente.

MODIFICACIONES FISCALES EN EL IMPUESTO SOBRE SOCIEDADES

Tipo de gravamen: Con la finalidad de reducir la carga tributaria de las pequeñas empresas, se rebaja en dos puntos porcentuales el tipo de gravamen aplicable a aquellas entidades que tengan un importe de la cifra de negocios inferior a un millón de euros en el periodo impositivo anterior. Es decir, el tipo de gravamen general será del 23% para estas empresas, en lugar del 25%.

Inversiones en vehículos: Las inversiones en vehículos nuevos FCV, FCHV, BEV, REEV o PHEV afectos a actividades económicas que entren en funcionamiento en los ejercicios 2023, 2024 y 2025, podrán amortizarse en función del coeficiente que resulte de multiplicar por 2 el coeficiente de amortización lineal máximo previsto en las tablas de amortización oficialmente aprobadas.

MODIFICACIONES FISCALES EN EL IVA

Régimen simplificado: Se prorrogan para el período impositivo 2023 los límites para la aplicación del régimen simplificado y el régimen especial de la agricultura, ganadería y pesca, en el Impuesto sobre el Valor Añadido. Se establece un nuevo plazo para presentar las renuncias o revocaciones de los regímenes especiales simplificado y de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido.

Tipo reducido del 4%: Pasan a tributar al tipo impositivo reducido del 4 por ciento los tampones, compresas y protegeslips, al tratarse de productos de primera necesidad inherentes a la condición femenina, así como los preservativos y otros anticonceptivos no medicinales.

Entregas de residuos y materiales de recuperación: Se modifican las reglas referentes al sujeto pasivo para que sea de aplicación la regla de inversión de éste a las entregas de estos residuos y materiales de recuperación.

Prestaciones de servicios por no residentes en España:

– Se excluye de la aplicación de la regla de inversión del sujeto pasivo a las prestaciones de servicios de arrendamiento de inmuebles sujetas y no exentas del Impuesto, que sean efectuadas por personas o entidades no establecidas en el territorio de aplicación del Impuesto

– Se excluye también de la aplicación de dicha regla a las prestaciones de servicios de intermediación en el arrendamiento de inmuebles efectuados por empresarios o profesionales no establecidos.

Créditos incobrables: Se modifican algunos aspectos de la norma y el procedimiento de recuperación por el sujeto pasivo del IVA devengado de créditos incobrables:

o Se incorpora en la Ley del Impuesto la doctrina administrativa que permite la modificación de la base imponible en caso de créditos incobrables como consecuencia de un proceso de insolvencia declarada por un órgano jurisdiccional de otro Estado miembro.

o En relación con los créditos incobrables:

Se rebaja el importe mínimo de la base imponible de la operación cuando el destinatario moroso tenga la condición de consumidor final, que pasa de 300 € a 50 €.

Se flexibiliza el procedimiento incorporando la posibilidad de sustituir la reclamación judicial o requerimiento notarial previo al deudor por cualquier otro medio que acredite fehacientemente la reclamación del cobro a este deudor.

Se extiende a 6 meses (antes 3 meses) el plazo para proceder a la recuperación del IVA desde que el crédito es declarado incobrable. Esta última medida se acompaña de un régimen transitorio para que puedan acogerse al nuevo plazo de 6 meses todos los sujetos pasivos del IVA cuyo plazo de modificación no hubiera caducado a la fecha de entrada en vigor de la Ley.

MODIFICACIONES FISCALES EN EL IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS

En Baleares, la tarifa de este Impuesto para las transmisiones de inmuebles, a partir de 1 de enero de 2023 será:

| Valor total del inmueble |

Cuota íntegra |

Resto de valor Hasta | Tipo aplicable |

| 0,00 | 0,00 | 400.000,00 | 8% |

| 400.001,00 | 32.000,00 | 200.000,00 | 9% |

| 600.001,00 | 50.000,00 | 400.000,00 | 10% |

| 1.000.001,00 | 90.000,00 | 2.000.000,00 | 12% |

| 2.000.001,00 | 210.000,00 | En Adelante | 13% |