Todo empresario o profesional se encuentra alguna vez con clientes morosos que no pagan las facturas. En estos casos, en los que el IVA ya ha sido repercutido e ingresado, la Ley contempla la posibilidad de recuperar ese IVA impagado, siempre que se cumplan determinados requisitos. A estos efectos, se podrá modificar (minorar) la base imponible del Impuesto si el crédito se considera incobrable.

¿Cuándo se considera el crédito incobrable?

El crédito se considera incobrable cuando reúna las siguientes condiciones:

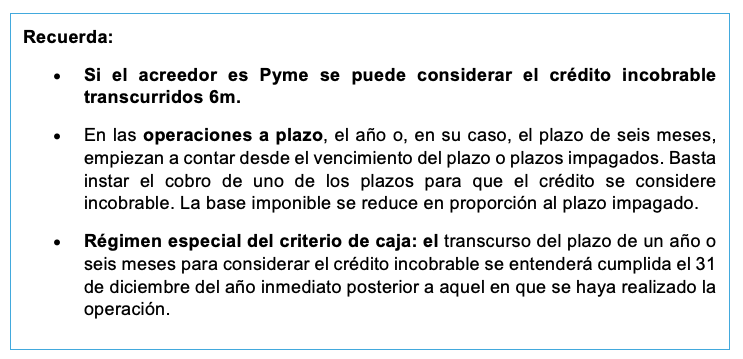

- Que haya transcurrido un año desde el devengo del IVA repercutido sin que se haya obtenido el cobro de todo o parte del mismo.

- Se bebe reflejar la circunstancia del impago en los libros registros de facturas emitidas y recibidas.

- El destinatario de la operación debe actuar en la condición de empresario o profesional, o, en otro caso, que la base imponible, IVA excluido, ser superior a 50 euros.

- Que el acreedor haya instado su cobro mediante reclamación judicial, requerimiento notarial o por cualquier otro medio que acredite fehacientemente la reclamación del cobro al deudor. En las operaciones que tengan por destinatarios a Entes públicos, la reclamación judicial o el requerimiento notarial se sustituirán por una certificación expedida por el órgano competente.

- El impago no debe referirse a créditos garantizados, afianzados o asegurados, o de créditos entre personas o entidades vinculadas

No procederá la modificación de la base imponible cuando se trate de créditos que se refieren a operaciones cuyo destinatario no está establecido en España.

Cuando exista un auto de declaración de concurso para los créditos correspondientes a cuotas repercutidas por operaciones cuyo devengo se produzca con anterioridad a dicho auto (créditos concursales), dicho procedimiento se llevará a término de acuerdo con el artículo 80.Tres de la Ley de IVA.

¿Cómo se modifica la base imponible?

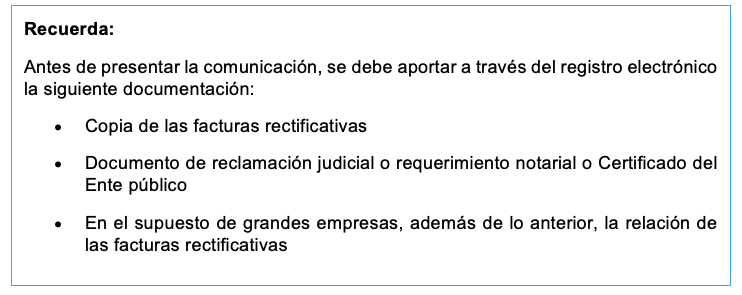

Se debe emitir factura rectificativa en el plazo de los seis meses siguientes a que el crédito se considere incobrable.

El acreedor expide y emite nueva factura al destinatario de la operación rectificando o anulando la cuota repercutida. Se requiere acreditar la remisión. Asimismo, en el plazo de un mes desde la expedición de la factura rectificativa, debe comunicar a la AEAT por vía electrónica la modificación de la base imponible practicada, haciéndose constar que dicha modificación no se refiere a créditos excluidos de la posibilidad de rectificación.